Любой производственный процесс немыслим без использования основных фондов. Чтобы предмет труда (сырье и материалы) превратился в готовую продукцию, необходим труд рабочих и средства труда, то есть основные фонды предприятия (его капитал). В состав последних входит очень широкий спектр объектов, как материальных, так и нематериальных. Материальные основные фонды (станки, здания, компьютеры) учитываются в балансе как основные средства. Нематериальные основные фонды (патенты, торговые марки, программное обеспечение) отражаются в балансе как нематериальные активы. Подробнее обо всем этом, а также об износе и амортизации основных фондов рассказывается в статье.

Любой производственный процесс немыслим без использования основных фондов. Чтобы предмет труда (сырье и материалы) превратился в готовую продукцию, необходим труд рабочих и средства труда, то есть основные фонды предприятия (его капитал). В состав последних входит очень широкий спектр объектов, как материальных, так и нематериальных. Материальные основные фонды (станки, здания, компьютеры) учитываются в балансе как основные средства. Нематериальные основные фонды (патенты, торговые марки, программное обеспечение) отражаются в балансе как нематериальные активы. Подробнее обо всем этом, а также об износе и амортизации основных фондов рассказывается в статье.

Основные фонды, основные средства и нематериальные активы

Термин «основные средства» тесно связан с другие понятием — «основные фонды». И здесь нередко возникает путаница. Эти термины часто используют как синонимы, что не совсем верно. К тому же не следует забывать о том, что существуют и «нематериальные активы».

Основные фонды — средства труда, многократно участвующие в производственном процессе и сохраняющие при этом свою натуральную форму, стоимость которых переносится на создаваемую продукцию постепенно, по частям, в процессе износа (амортизация).

Основные фонды, или иначе основной капитал, это важнейшая часть национального богатства страны и один из факторов производства. В масштабе предприятия, основные фонды, это средства производства. При этом затраты на их создание, увеличение и модернизацию называются капитальными вложениями.

Всю совокупность основных фондов можно разделить на материальную часть (основные средства) и нематериальную (нематериальные активы):

- Основные средства (ОС) — материальные основные фонды, выраженные в стоимостной форме и учитываемые в бухгалтерском балансе;

- Нематериальные активы (НМА) — невещественные основные фонды, выраженные в стоимостной форме и учитываемые в бухгалтерском балансе.

То есть основные фонды, имеющие материально-вещественную форму (станки, здания, машины) выраженные в денежных единицах и учитываемые на балансе предприятия (счет 01) называются основными средствами.

А те основные фонды, которые также учитываются в стоимостном выражении на балансе, но не имеют материально-вещественной формы (компьютерные программы, патенты, ноу-хау, торговые марки, произведения искусства. расходы на разведку полезных ископаемых) — называются нематериальными активами. Учитываются НМА на счете 04.

Согласно ПБУ 6/01 активы принимаются предприятием к учету в качестве основных средств при одновременном соблюдении следующих четырех условий:

- Актив предназначен для производства продукции, оказания услуг или выполнения работ, либо для управленческих нужд предприятия, либо для сдачи в аренду;

- Актив предназначен для использования в течение продолжительного времени (более 12 месяцев);

- Актив не предназначен для последующей перепродажи;

- Актив способен в будущем приносить предприятию экономическую выгоду (то есть доход).

Например, предприятие купило в механический цех новый станок с нормативным сроком службы 5 лет.

Он будет отражен на счете 01 бухгалтерского баланса как основное средство, потому что выполняются все 4 условия.

Во-первых, станок будет использоваться для производства продукции. Во-вторых, срок его эксплуатации явно больше 1 года. В-третьих, предприятие купило станок для использования в производственном процессе, а не на перепродажу. И, в-четвертых, благодаря станку будет создана продукция, которая после реализации принесет предприятию доход.

Также обычно стоимость объекта относимого к основным средствам должна быть более 40 000 рублей. Если стоимость актива меньше, его можно отразить в бухгалтерском учете в составе материально-производственных запасов (но это зависит еще и от учетной политики самого предприятия).

Основные фонды делятся на две большие группы основных фондов:

- Производственные основные фонды — непосредственно участвуют в процессе создания продукции (станки, оборудование и пр.);

- Непроизводственные основные фонды — не связаны напрямую с процессом создания продукции (инфраструктура предприятия: столовая, санаторий, стадион и т. д.).

Виды основных производственных фондов (по степени непосредственного воздействия на предметы труда):

- Активные ОПФ — непосредственно участвуют в процессе производства (машины и оборудование, инструмент);

- Пассивные ОПФ — напрямую на предмет труда не воздействуют, но необходимы для нормальной работы производства (здания, хозяйственный инвентарь).

Классификация основных производственных фондов или виды основных средств (по натурально-вещественному признаку):

- здания (производственные корпуса, склады, лаборатории);

- сооружения (дороги, мосты, туннели, эстакады);

- внутрихозяйственные дороги (дороги на территории предприятия, колхоза);

- передаточные устройства (теплосети, электросети, газопроводы — все, что передает энергию и вещества);

- машины и оборудование:

- рабочие (станки, доменные печи);

- силовые (генераторы, турбины);

- измерительные и регулирующие приборы;

- вычислительная техника;

- автоматическое оборудование и линии;

- прочие машины и оборудование;

- инструмент (резаки, тиски, молотки и пр.; кроме специального инструмента и оснастки);

- транспортные средства (автомобили, мотоциклы, вагоны, тележки; кроме транспортеров и конвейеров, относящихся к производственному оборудованию);

- производственный инвентарь и принадлежности (верстаки, стеллажи, тара, вентиляторы);

- хозяйственный инвентарь (столы, кресла, шкафы, вешалки, копировальные аппараты, сейфы);

- рабочий, продуктивный и племенной скот(лошади, быки, коровы, свиноматки);

- многолетние насаждения (плодоносящие сады, лесозащитные полосы);

- прочие фонды (музейные ценности, библиотечные фонды).

Доля (удельный вес, %) той или иной группы основных фондов в их общей стоимости — структура основных фондов.

К примеру, на предприятиях машиностроения наибольший удельный вес в структуре основных фондов имеют: машины и оборудование — 45-50%, здания — 35%.

Кроме того, следует отметить, что в составе основных средств учитываются и капитальные вложения на улучшение земель (орошение, осушение и т. п.), а также капитальные вложения в арендованные основные средства, объекты природопользования (вода, леса, рудники) и земельные участки.

Износ и амортизация основных средств

В процессе эксплуатации основные средства неминуемо изнашиваются, и как следствие, теряют свою стоимость.

Износ — процесс потери объектом основных средств своих физических, моральных и иных характеристик.

Выделяют 4 вида износа:

- Физический износ — потеря физических свойств (надежности, работоспособности) в результате эксплуатации объекта или негативного воздействия на него окружающей среды;

- Моральный износ — устаревание объекта в результате появления более новых, прогрессивных и передовых основных средств, либо удешевления производства их текущих моделей;

- Социальный износ — негативное воздействие основных средств на работника (шумы, вибрации, облучение; то, что приводит к профессиональным заболеваниям);

- Экологический износ — негативное влияние основных средств на окружающую среду (например, выбросы в атмосферу тяжелых металлов при работе металлургического оборудования).

На практике обычно учитывают только физический и моральный износ. В России главным образом — физический.

При этом учесть социальный и экологический износ гораздо сложнее и многие предприятия этим не «заморачиваются».

Износ ведет к потере объектом основных средств своей стоимости. Станок в процессе работы изнашивается и рано или поздно придет в полную негодность, а, следовательно, придется покупать новый станок. Но на это нужны средства. Где их взять? Для решения этой проблемы был придуман механизм амортизации.

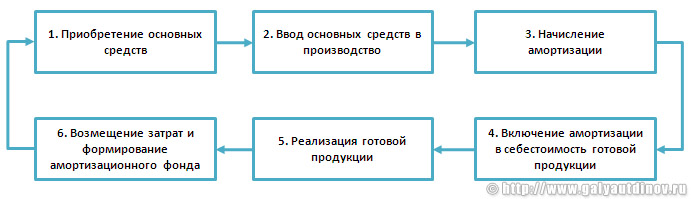

Амортизация (англ. «Depreciation») — процесс денежного возмещения износа.

Место амортизации в кругообороте стоимости основных средств

Место амортизации в кругообороте стоимости основных средств

В теории существует три основных метода начисления амортизации:

Равномерный метод — в течение всего нормативного срока эксплуатации объекта основных средств его стоимость возмещается равными долями.

Например, первоначальная стоимость пресса — 240 тыс. руб. Срок эксплуатации — 2 года. Значит, размер амортизационных отчислений в каждый месяц составит 10 тыс. руб. (240 тыс. руб. делим на 24 месяца).

- Прогрессивный метод — в первое время на себестоимость готовой продукции списывается большая часть первоначальной стоимости объекта ОС, а затем размер амортизационных отчислений постепенно уменьшается.

- Регрессивный метод — здесь все наоборот, сначала на себестоимость списывается меньшая часть первоначальной стоимости объекта ОС, а потом размер амортизационных отчислений постепенно увеличивается.

В России, на практике, в соответствии с Налоговым Кодексом РФ можно использовать два способа начисления амортизации:

- Линейный метод — аналог равномерного метода;

- Нелинейный метод (способ уменьшаемого остатка) — аналог прогрессивного метода.

Предприятие-налогоплательщик имеет право самостоятельно выбрать способ амортизации объектов основных средств. При этом раз в пять лет можно перейти с одного метода на другой (с линейного на нелинейный, и наоборот).

В бухгалтерском учете выделяются 4 способа начисления амортизации:

- Линейный способ;

- Способ уменьшаемого остатка;

- Способ списания стоимости ОС пропорционально объему продукции;

- Способ списания стоимости ОС по сумме чисел лет срока полезного использования.

Для расчета величины амортизационных отчислений сначала необходимо установить норму амортизации.

Норма амортизации — процент возмещения стоимости износа объекта основных средств за год.

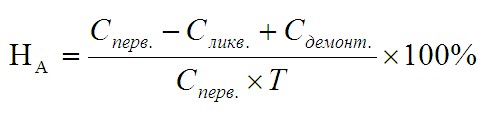

Годовая норма амортизации при линейном методе вычисляется по формуле:

где: НА — ежегодная норма амортизации, %;

Cперв. — первоначальная стоимость объекта ОС, руб.;

Cликв. — ликвидационная стоимость объекта ОС, руб.;

Cдемонт. — стоимость демонтажа объекта ОС при ликвидации, руб.;

Т — срок полезного использования объекта основных средств, лет.

Очень упрощенно норму амортизации при линейном методе можно рассчитать, поделив единицу на нормативный срок эксплуатации.

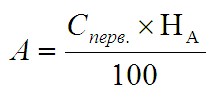

Ежегодный размер амортизационных отчислений при линейном методе рассчитывается в свою очередь по следующей формуле:

где: А — ежегодная сумма амортизационных отчислений, руб.;

НА — ежегодная норма амортизации, %;

Cперв. — первоначальная стоимость объекта ОС, руб.

Стоит отметить, что амортизируемое имущество принято разделять на амортизационные группы по сроку полезного использования (всего выделяют 10 групп). При этом у каждой группы своя норма амортизации.

Амортизационные группы и норма амортизации для нелинейного метода (ст. 259.2 НК РФ):

- 1 группа — срок полезного использования 1-2 года включительно (месячная норма амортизации — 14,3);

- 2 группа — 2-3 года (8,8);

- 3 группа — 3-5 лет (5,6);

- 4 группа — 5-7 лет (3,8);

- 5 группа — 7-10 лет (2,7);

- 6 группа — 10-15 лет (1,8);

- 7 группа — 15-20 лет (1,3);

- 8 группа — 20-25 лет (1,0);

- 9 группа -25-30 лет (0,8);

- 10 группа — более 30 лет (0,7).

Следует помнить, что амортизируются не только основные средства, но и нематериальные активы!

Амортизация основных средств в бухгалтерском балансе отражается на счету 02, нематериальных активов — на счету 05.

Фондоотдача, как ключевой показатель эффективности использования основных средств

Один из важнейших показателей эффективности использования основных средств предприятием, это фондоотдача или коэффициент оборачиваемости ОС.

Фондоотдача — показатель характеризующий объем произведенной продукции в расчете на 1 рубль стоимости основных средств.

Рассчитывается фондоотдача по формуле:

где: Фо — фондоотдача;

ТП — объем произведенной товарной продукции за вычетом НДС и акцизов, руб.;

ОСср.г. — среднегодовая стоимость основных средств, руб.

Чем выше фондоотдача — тем лучше. Высокая фондоотдача говорит о том, что с каждого рубля вложенного в основные средства предприятие получает большую выручку. То есть основные средства используются эффективно.

Если же фондоотдача снижается, это признак неэффективного использования основных средств или того, что для текущего уровня выручки сделанные в оборудование инвестиции излишни.

Показатель обратный фондоотдаче — фондоемкость. Он, напротив, показывает сколько основных средств приходится на 1 рубль произведенной продукции.

Фондоемкость рассчитывается следующим образом:

где: Фе — фондоемкость;

Фо — фондоотдача;

ОСср.г. — среднегодовая стоимость основных средств, руб.;

ТП — объем произведенной товарной продукции за вычетом НДС и акцизов, руб.

Основные средства — неотъемлемая часть производственного процесса. Но не единственная. Не менее важны и оборотные средства предприятия.

- Амортизация (бухгалтерия) // Википедия. URL: https://ru.wikipedia.org/wiki/Амортизация_(бухгалтерия) (дата обращения: 20.03.2015)

- Амортизация основных средств в бухгалтерском учете // Энциклопедия Экономиста. URL: http://www.grandars.ru/student/buhgalterskiy-uchet/uchet-amortizacii-osnovnyh-sredstv.html (дата обращения: 20.03.2015)

- Баскакова О. В. Экономика предприятия (организации) [Электронный ресурс]: учебник / Баскакова О. В., Сейко Л. Ф.— М.: Дашков и К, 2013. — 372 c. — Режим доступа: http://www.iprbookshop.ru/14122 (ЭБС «IPRbooks», по паролю)

- Классификация основных средств, включаемых в амортизационные группы // Персональный сайт Снежаны Манько. URL: http://www.snezhana.ru/os_5_1/ (дата обращения: 20.03.2015)

- Основные средства // Википедия. URL: https://ru.wikipedia.org/wiki/Основные_средства (дата обращения: 20.03.2015)

- Основные фонды // Энциклопедия Экономиста. URL: http://www.grandars.ru/student/statistika/osnovnye-fondy.html (дата обращения: 20.03.2015)

- Оценка основных средств (в т. ч. единовременное списание) // Персональный сайт Снежаны Манько. URL: http://www.snezhana.ru/os_2/ (дата обращения: 20.03.2015)

- Порядок расчета сумм амортизации при применении нелинейного метода начисления амортизации // Ст. 259.2 НК РФ. URL: http://www.consultant.ru/document/cons_doc_LAW_28165/65680250ca0211e9394c18d8ea86a80b8b06064e/ (КонсультантПлюс)

- Сущность основных фондов, их состав и структура // Ereport. Мировая экономика. URL: http://www.ereport.ru/articles/firms/osnfond.htm (дата обращения: 20.03.2015)

- Т. И. Юркова, С. В. Юрков. Экономика предприятия. Амортизация основных средств // Электронный учебник. URL: http://www.aup.ru/books/m88/2_4.htm

- Т. И. Юркова, С. В. Юрков. Экономика предприятия. Способы начисления амортизации основных средств // Электронный учебник. URL: http://www.aup.ru/books/m88/2_5.htm

© Копирование любых материалов статьи допустимо только при указании прямой индексируемой ссылки на источник: Галяутдинов Р.Р.